残価設定ローン(残クレ)は月々の支払いを抑えられ、期限になったらクルマを返却して残債(残価)を相殺できるという便利なプランです。

通常ローンと比較して費用を抑えられたり、同じ月々の支払い金額で新車やワンランク上のクルマに乗ることができるため年々人気が高まっています。

月々の支払い金額は安くなりますが、その分ローンの審査は甘くなるのでしょうか?

ここでは現役ディーラー勤めの私がその内容を紹介いたします。

売るかどうかは決めてない、値段を見てから決めたいというときに、買取店まで査定に行くのは面倒ですよね。

車の買い替え、週末に動き出すなら

筆者はMOTA車買取でディーラーよりも30万円以上高く売れました。

残クレとは?仕組みと審査に通りやすい理由

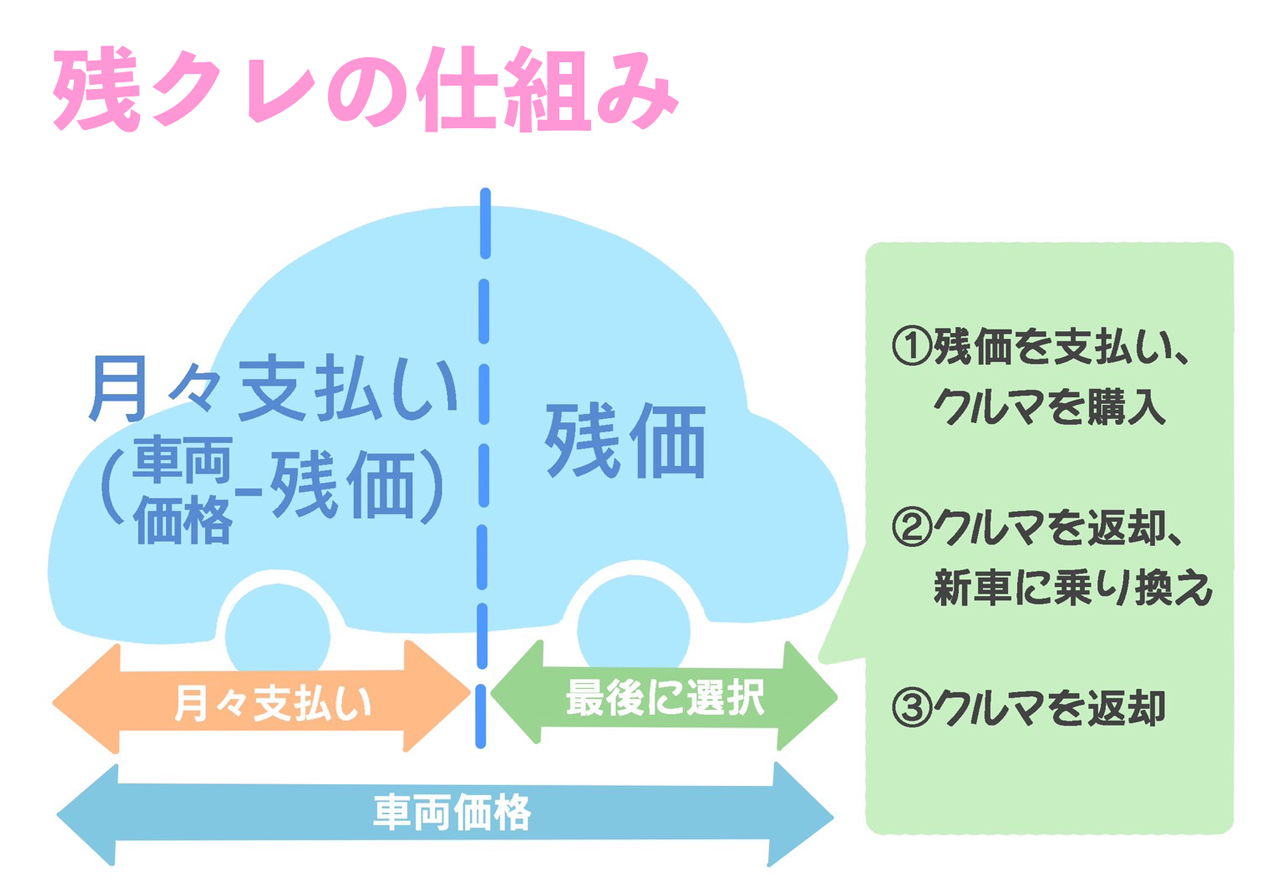

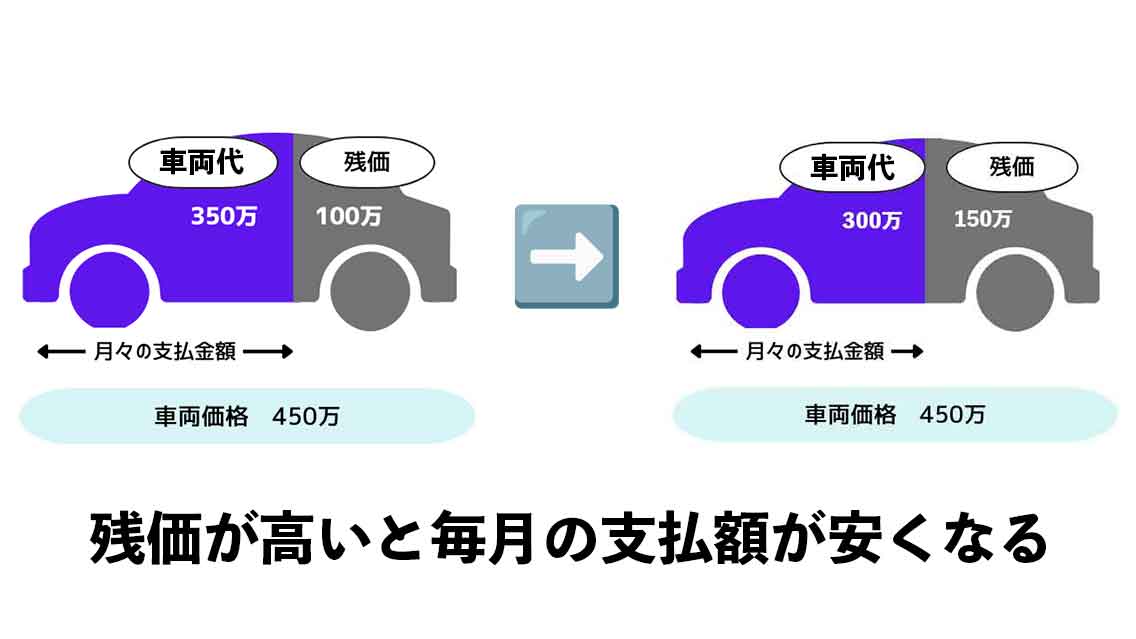

残価設定型クレジット(以下、残クレ)とは、購入した車両の契約満期時の下取想定金額(残価)を設定し、車両価格からその残価を差し引いた金額を分割で月々支払う方法です。

だから毎月の支払額が安くなるよ

残クレは通常のローンに比べて支払額を抑えることができるので、ワンランク上の車が買えたり、欲しいオプションが付けられたりします。

この「支払額が抑えられる」というのがポイントです

残クレの審査が通りやすいといわれる理由

返済負担率のイメージ

自動車ローンをはじめとする全てのローンは、審査の際に「返済負担率」というものをチェックされます。

これは住宅ローンや奨学金、自動車ローンやクレジットカード支払いなどの返済額が、年収の1/3以下に収まるようにするべきという考え方です。

返済額がそれ以上になってしまうと、収入の大半をローン返済に充てることになるので生活費がありません。

それで生活が破綻してしまうことを防ぐために、このような審査基準があります。

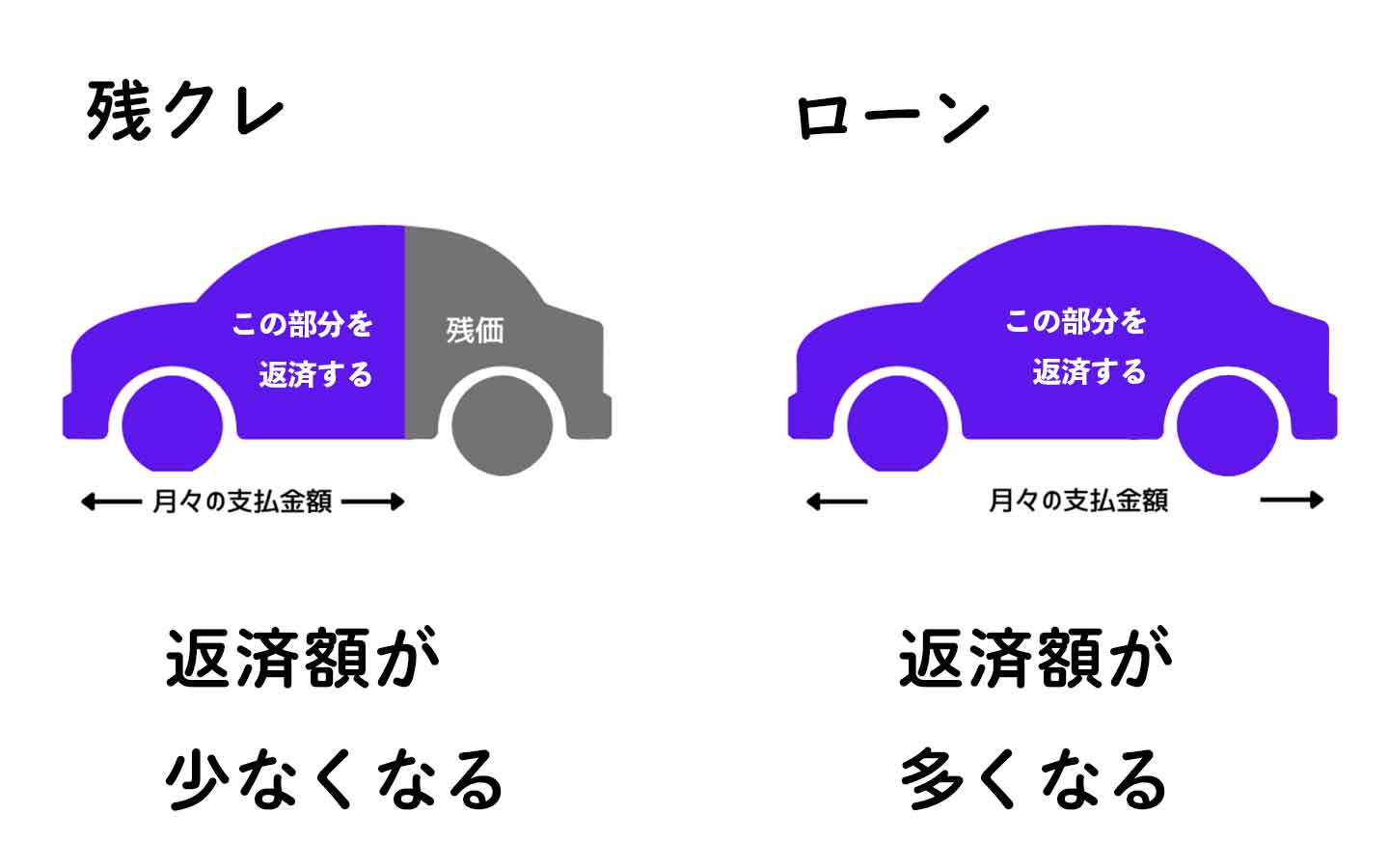

残価設定型ローン(残クレ)は、残価を設定することで毎月の支払額を少なくします。

その結果、返済負担率が下がるので審査に通りやすいと言われているのです。

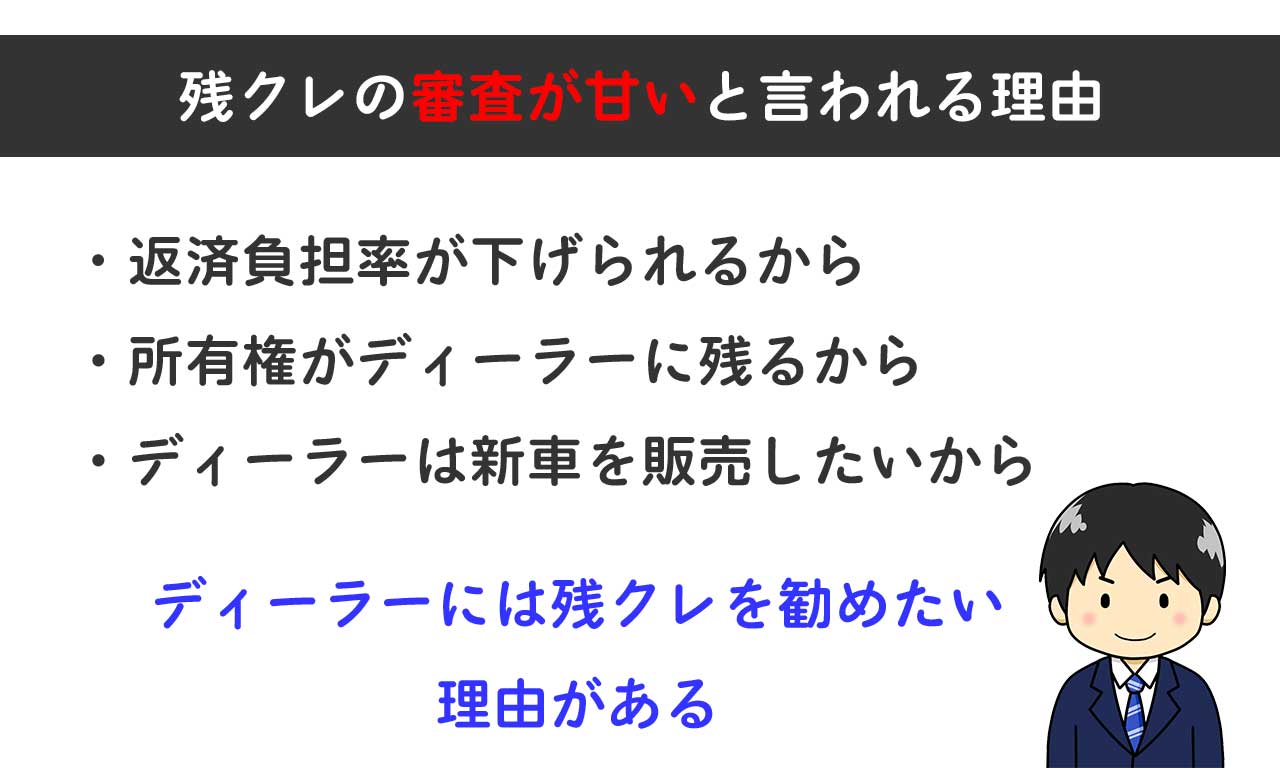

残クレの審査はディーラーの思惑もあり甘い?

日本の平均年収が上がらないと騒がれているのに、新車の価格はどんどん高くなっています。

それなのに若い人が高額な新車に乗り回しているのを見ると、疑問を抱く人も多いのではないでしょうか。

実は、残クレの審査基準自体は一般的なローンと同じなのですが、ディーラーは残クレを勧めたい理由があるので審査に通りやすいのです。

ここでは、残クレの審査が甘いと言われる3つの理由について解説します。

1.返済負担率が下げられるから

残クレは残価を設定することで、月々の支払額を減らすことができます。

例えば車両価格420万円の車を、通常のローンと残クレで購入したケースで比較すると、これだけ月々の支払額が変わります。

| ローン | 残クレ | |

| 月々の返済額(60回) | 79,200円 | 54,900円 |

同じ車を買っているのに、月々の支払額は約25,000円も安くなります。

つまり年間で約30万円ほどの返済負担率を下げることができるので、審査に通りやすくなるのです。

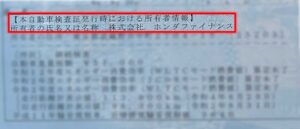

2.所有権がディーラーに残るから

残クレで購入した車は、車の所有権が契約終了までディーラーに残ります。

残クレで買った車の車検証

車検証には、しっかりと所有者に残クレの会社名が記載されています。

つまり自由に売ったりすることはできず、車を売って換金するということができません。

また支払いが途中で滞った場合は、ディーラーが車を回収する権利があります。

その車を中古車として販売すれば、ディーラーは損をすることがないのです。

そのため残クレで買った車は売る前に所有権解除する必要があり、詳しくは「【注意】残クレの車は途中で売却できるがディーラーで売ると損をする」で解説しています。

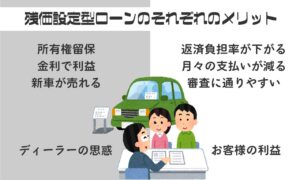

3.ディーラーは新車を販売したいから

ディーラーの利益は新車販売によるものが大きいという事情があります。

利益の内訳は「ディーラーの収益の内訳」で詳しく解説しています。

つまり新車を販売しないと利益が出ないので、何としてでも新車を販売したいと思っています。

残クレはディーラーにもメリットがある

そこで残クレなら、前述の通りディーラーにデメリットがない販売方式なので、営業マンはガンガン勧めてくるのです。

所有権はディーラーに残り、金利でも儲けられるので、ディーラーは多少審査を甘くしても残クレで車を買ってもらいたいのです。

残クレのメリットやデメリットなどは「【営業マン執筆】残クレはやばい!?後悔しても遅い7つのデメリットを徹底解説!」でご紹介しています。

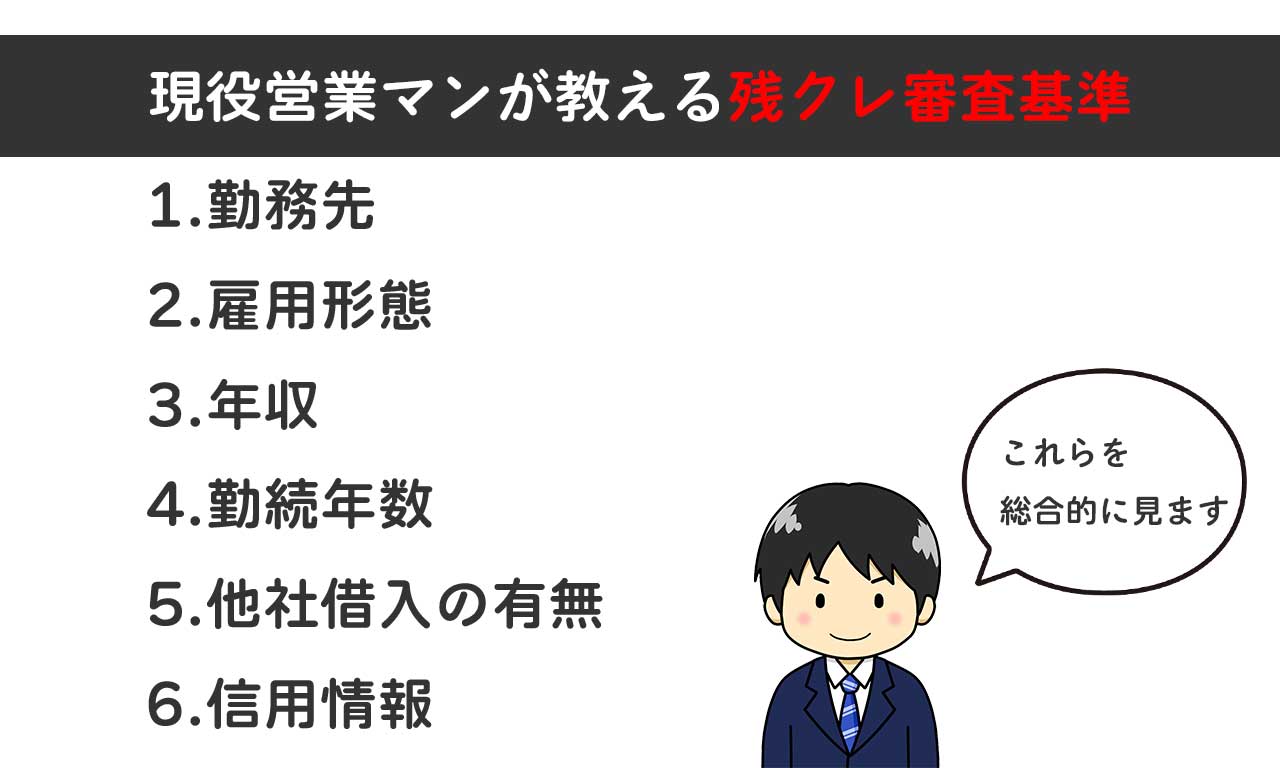

現役ディーラーマンが教える残クレの審査基準

前章ではディーラーの思惑もあり、残クレの審査は甘い傾向があるとご紹介しました。

しかし、残クレの審査基準(項目)自体は、基本的に通常のローンと変わりません。

誰でも審査に通るわけではなく、一定の基準に満たない人は審査に落ちます。

各ローン会社では審査基準を細かく設定して審査をしていますが、そのすべてを公開しているわけではありません。

ここでは、現役ディーラー勤めの筆者が実際の経験を活かして残クレの審査基準を解説していきます。

また執筆にあたり、私が実際にローン会社に問い合わせて確認した情報もお伝えします。

1.勤務先

勤務先企業の規模や、会社運営の継続性が調査されます。

具体的にいうと、公務員や銀行、大企業と言われている企業などが勤務先の場合は審査に通りやすいと言われています。

逆に中小企業や、設立から間もない会社は社会的信用度が低く、審査に通らない可能性があります。

もし勤務先のスコアが低かったとしても、これからご紹介するその他の項目が優れていれば審査には通ります。

2.雇用形態

勤務先とどのような雇用体系を結んでいるかも審査の対象に含まれる場合が多いです。

例えば同じ企業でも正社員や契約社員、パートタイムなどによって返済能力の有無を判断されやすいです。

正社員の方が審査に通りやすく、契約社員やパートタイムだと審査に通らない可能性があります。

3.年収

もちろん、上記の他に具体的な年収も重要です。

私がディーラーで対応したお客様で、同企業の別部署で働いていた方々がそれぞれ審査を受けたことがあります。

年収はA様が550万円、B様が400万円でした。

借入総額はA様が600万円、B様が550万円になりましたがB様のみ連帯保証人付きで金利も2倍ほど高くなりました。

他の条件の違いもあるため一概に比較はできませんが、借入総額が年収を大幅に超過する場合は注意が必要です。

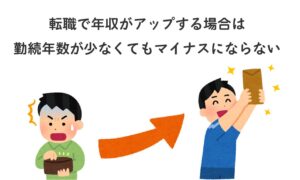

4.勤続年数

収入に関する項目としては、勤続年数も審査の対象です。

私の経験上になりますが、勤続年数が2年以下はストレートに通過しない可能性が高くなります。

転職直後などは審査に通りにくいと言われていますが、最近は転職するのは当たり前の時代です。

年収アップの転職は有利

同じ職種で前向きな転職(給与アップなど)であれば、前職からの勤続年数で審査をしてくれるケースがあります。

転職したけど会社の規模が大きくなったり、年収がアップした際にはその点もしっかり伝えましょう。

私が担当したお客様は、前職の源泉徴収票と転職後の給与明細を提出し、勤続年数が1年未満でしたが無事に審査に通りました。

5.他社借り入れの有無

他社にも借入している場合、それだけ年収に対する返済金額の割合が高くなるため、返済能力を問われる場合が多いです。

上記の収入に関する項目が十分良好に見えても、審査に通らなかったお客様がいらっしゃいました。

返済負担率のイメージ

審査の際は返済負担率をチェックされるので、年間の返済額が他のローンと合わせて年収の1/3を超えるようだと審査に落ちやすくなります。

大抵は、後述の信用情報か他社の借入状況に問題のあるパターンでした。

6.信用情報

これまで様々な審査基準を紹介してきましたが、こちらが最重要視されていると思います。

信用情報というのは、これまでの携帯電話本体の分割支払いやその他ローンの支払い遅延、及び任意整理や自己破産といった債務整理をした記録のことです。

その記録は専門機関にて管理され、ローン会社はそれと照会してローン審査にあたります。

残念ながら、どんなにキャリアアップして収入を安定させたとしても、信用情報に債務整理の記録が残っていたら一発で審査落ちすると思って差し支えございません。

審査の結果、グレーゾーンだと判断された場合は金利を高く設定されたり、連帯保証人を要求されることがあります。

トヨタとホンダで審査基準や甘さは違う?

トヨタとホンダで審査基準や甘さが違うというネット上の噂はウソです。

正規ディーラーは各々関連のローン会社が審査をするため細かい差異はあるのかもしれませんが、「トヨタやホンダでダメだったけど逆では通った」という類の事例は存在しませんでした。

トヨタで落ちたからといって、何も対策しないままホンダで再度審査に申し込んだら落ちるということです。

ただし、他社で審査落ちした人もディーラーやローン会社及びその代理店に知り合いがいると特別にこっそり通ったという話は聞きます。

ローン会社は契約者の顔を見ておらず、ディーラーを通じて提出された書類を基に機械的に審査をしているだけです。

そのため本人の誠実さや特別な事情などは考慮されません

しかしお客様と直接やり取りしている営業マンは、長年のカンから「この人は信用できる…!」というのがあります。

特別紹介枠のイメージ

そういう人を特別に、日頃付き合いのあるローン会社などに紹介してローン審査を有利に運ぶという裏技が存在しています。

ただし、これはローン会社と営業マンの長年の付き合いが審査を後押ししているだけです。

残クレの審査に落ちたからといって「特別枠で紹介しろ!」などという人は絶対に紹介しないことでしょう。

残クレの審査に落ちたらどうしたらいい?

残クレの審査基準は特別に甘いわけではないので、当然落ちてしまう人もいます。

もし残クレの審査に落ちたら取るべき対策をご紹介します。

1.借入総額を減らす

ローンの審査は残クレに限らず、借入総額が一番大きな審査基準になります。

審査次第では車種選択をし直す必要もある

そのため、車種やグレード変更するなどして借入総額を減額できないか検討してみましょう。

残クレだからといって身の丈に合わない車種やグレードを選択していると、ローン審査に落ちる原因となります。

その後の維持費のことも考えよう

2.他社からの借入を完済する

多重債務者になっていると、その分年収に対しての返済割合が高くなるため、ローン会社としては返済能力があるのかを厳しく判断しなくてはいけなくなります。

使わないカードローンなどは解約する

そのため、できれば1社分でも多く、他社からの借入を完済していくことがローン審査を突破する近道になります。

カードローンは1社にまとめたり、使っていないカードローンやクレジットカードは解約したり、同じ借入額でも借り入れ社数を減らすことが大事です。

3.信用情報の回復を待つ

携帯電話本体の分割支払いやその他ローンの支払い遅延、及び任意整理や自己破産といった債務整理をした記録は専門機関の信用情報というものに記録され、ローン会社はそれを照会してローン審査にあたります。

そのため、信用情報に傷がついていると審査時に大きなマイナスになるというわけです。

この場合は、信用情報の記録が更新されるまで待つと審査に通りやすくなります。

一般的に2ヶ月前後の滞納は1年、3ヶ月以上の滞納や任意整理/自己破産といった手続きは5年間記録されるようです。

自分の信用情報がどんな状態なのかは、専門機関に対して開示請求をすることで確認することができますので不安な方は一度確認してみるとよいかもしれません。

上記のサイトから、自分でも個人信用情報を開示することができます

残クレで気になることを現役ディーラーマンに質問してみた

気になることは、実際に新車販売で残クレを扱うディーラーマンに聞くのが一番です。

そこで本章では、日頃お客様より問い合わせの多い質問とその回答をご紹介します。

残クレとローン審査はどっちが厳しい?

一般的に、残クレと通常のローンで審査に差がつくことはありません。

「残クレの審査はディーラーの思惑もあり甘い?」でもご紹介した通り、若干残クレの方が甘いですが落ちる人は落ちます。

残クレも通常ローンも借入総額を基準に審査するので、500万円の車であれば500万円のローンとして審査をします。

借入総額のイメージ

残クレは支払いは安くなりますが、審査は車両の全ての金額が対象になります。

金利も車両金額全体にかかります

通常ローンの場合は頭金を入れて借入総額を減らせば、結果的に審査が通りやすくなります。

残クレでも頭金を入れることは可能ですが、残クレは頭金を入れなくても月々の支払額を抑えられることがメリットですので、頭金を入れる余裕があるのでしたら個人的には通常のローンを選択することをオススメします。

残クレの審査に通るためには年収はいくらあればいい?

残クレの審査を通るためにはコレくらいの年収があれば安心!と明確にお話することはできません。

今までお話させていただいた通り、ローン審査は年収以外にも様々な審査基準があるためです。

年収300万円でも通る人もいますし、1,000万円を超えていても審査に落ちる人もいます。

ポイントは返済比率

返済負担率のイメージ

年収の決まりはありませんが、すでに他社から借り入れをしている人などは要注意です。

他社の借入分も含めた年間の支払総額が年収の1/3を超過すると、審査に通らない可能性が高くなります。

具体例を出すと、年収300万円の方であれば年間の返済総額が100万円を超えてはいけないということです。

そのため、信用情報や収入に問題のない方は、住宅ローンや携帯電話本体の分割払いなど現在のご自身の状況を整理したうえで残クレの予算を決めていただければと思います。

残クレなら年収以上の車も買える?

先ほど説明した通り一概には言えませんが、年間の支払総額が年収の1/3を超過しなければひとつの基準をクリアしたことになります。

例えば年収300万円の人は500万円のクルマでローンを組むことができるでしょうか?

通常ローンと比較してみます。

| 項目 | 通常ローン | 残価設定ローン |

| 借入金額 | 5,000,000円 | 5,000,000円 |

| 借入年数 | 5年 | 5年 |

| 頭金 | 0円 | 0円 |

| ボーナス | 10万円(年2回) | 10万円(年2回) |

| 利率 | 3.9% | 4.5% |

| 設定残価 | 0円 | 1,500,000円 |

| 月々支払額 | 69,811円 | 48,504円 |

| 年間返済額 | 1,104,218円 | 852,738円 |

通常のローンであれば年間返済額が100万円を超えますので、年収300万円の人は返済負担率1/3を超えてしまいます。

しかし残クレなら年間返済額が85万円なので1/3を超えません

このように、通常ローンでは叶わなかったクラスのクルマにも手が届きそうですね!

ブラックリストだけど残クレ審査は通る?

ブラックリストに載っている場合、審査時に個人信用情報を確認する残クレは確実に審査に落ちるでしょう。

ローン支払いを長期間滞納したり、自己破産などの債務整理を実施した情報は、専門機関の管理している信用情報に記録されます。

これがローン界隈での「ブラック情報」や「ブラックリスト」と呼ばれるものになります。

先述の通り、ローン会社はこの信用情報を照会してローン審査をするため、そういった悪い記録があるとローン審査は落ちます。

残念ながらブラックリストに載っていると、審査に通過する可能性は低そうです。

ただし、信用機関の信用情報は5年程度で回復することが多いため、回復後であれば審査が通る可能性は出てきます。

自己破産は10年でしょう

なお、専門機関の信用情報とは別に、それぞれのローン会社がブラックリストを作っている場合があり、その管理は各社がおこなっているため、会社単位では永久にブラックリストから逃れられない可能性はあります。

結論としては、ブラックリストに載っている人は残クレ契約できないということになります。

ブラックリストでも審査に通った人が多いカーリースについては「審査なしカーリースはないけどブラックOKはある!通過率95%の甘い会社」でご紹介しています。

残クレのメリット

残価設定のメリットは何点かありますが、月々の支払いを抑えられることが最大のメリットと言ってもいいでしょう。

車の値段は昔よりも高くなり、気軽に購入できるような価格ではなくなってきています。

しかし残クレなら、事前に設定した残価を月々の支払いから免除することが可能です。

残クレ返済額の仕組み

残クレは下取り想定額を差し引いた金額でローン返済できるため、頭金をいれているのと同じように月々の負担額を減らすことが可能になるためです。

残価は契約終了時の想定下取り価格をベースに決まります

また、走行距離などディーラーとの契約内容を遵守している限り下取金額が保証されていることもメリットです。

通常ローンだと、リセールを見込んで購入した車両が世界情勢の影響などを受けて思っていたよりも低い下取金額になってしまうこともありますが、残クレだとその心配がありません。

残クレのデメリット

さきほどは残クレのメリットについて紹介しましたが、注意しなければならない点もあります。

それは車両を借り物のように扱わなければならないことです。

大抵の場合、購入した車両は将来的にディーラーへ下取に出すことになります。

ディーラーは下取金額を、走行距離や車両の状態などの条件を設定して決めています(下取想定金額)。

そのため、その条件から逸脱した場合はその分下取金額が減額されることになるのです。

通常、残価は下取想定金額と同額で設定されているため、下取金額が減額されればその分残価を追加で支払う必要があります。

そうならないためにも、ディーラーと取り決めた条件通りにクルマを使用していかなければならないということです。

より詳しいデメリットを知りたい人は「【営業マン執筆】残クレはやばい!?後悔しても遅い7つのデメリットを徹底解説!」をご覧ください。

支払い額を抑えるなら審査が甘いカーリースもおすすめ

ここまで残クレの審査について紹介させていただきました。

残クレは審査基準や厳しさでいうと通常ローンとあまり変わりません。

ただし、カーリースは残クレよりも審査が甘い可能性があります。

それは、カーリースは契約者がクルマを買うのではなく借りるだけで、クルマの名義が完全にカーリース会社のものだからです。

カーリースの仕組み

つまり毎月の使用料金が払えれば審査に通るので、残クレよりも審査が甘いのです。

中には、契約終了時にはそのまま車がもらえるカーリースなどもあり、こうしたものを使えば普通の車と同じように利用できます。

事実、カーリースではブラックリストに乗っているのに新車が契約できたという事例が数々あります。

詳しくは「ブラックでもカーリースの審査に通った事例」でご紹介しています。

まとめ

- 残クレは残価を設定して毎月の支払額を抑えられる車の買い方

- 支払額が低くなるため、返済負担率が下がって審査に通るケースが多い

- 残クレの審査基準はローンと変わらないが残クレの方が甘い可能性がある

- ローン審査基準は年収や勤務先、他社への借入状況や信用情報が主な要素

- 審査が通らなかった場合は専門機関に自身の信用情報を確認してみるのも手

残クレは月々の支払い金額を抑えられるため審査が甘くなるのではないかと考えがちですが、その厳しさや審査基準は通常ローンと大差ありません。

ディーラーの思惑から、残クレを優遇することはありますが、それでも落ちる人は落ちます。

残クレの方が審査が甘いというのは間違いで、しっかり対策することが重要です。

通常ローンと同様に、借入金額を抑えたり、他社のローンを片づけたり、信用情報の回復を待つことが審査を通過するコツになります。

それでも審査に通過しない場合は、カーリースや車のサブスクがおすすめです。

よくある質問

私はディーラーの管理職として営業の商談内容をよく確認するのですが、よくある質問をまとめましたので紹介します。

Q1:残クレの審査は甘い?

甘くありません。一般的に残クレと通常のローンとで審査に差がつくことはありません。残クレは月々の返済額が通常ローンと比較して低いですが、残クレも通常ローンも結局借入総額を基準に審査するため関係ありません。

Q2:残クレの審査に落ちたらどうすればいい?

通常ローンと同じく借入額の見直しなどが必要です。残クレも通常ローンも審査基準に大差ないため、借入総額を見直したり、他社への債務を返済したり、信用情報の回復を待つことが大切です。他ディーラーにまわって落ちていたものが通ったという話は聞いたことがないので、実直に対応するしかなさそうです。

Q3:借金があると残クレの審査は通らない?

入総額に対しての年収に余裕があれば問題ありません。残クレの審査を通るためにはコレくらいの年収があれば安心!と明確にお話することはできませんが、他社の借入分も含めた年間の支払総額が年収の1/3を超過すると審査が素直に通らない可能性が高くなります。具体例を出すと、年収300万円の方であれば年間の支払総額が100万円を超えてはいけないということです。他社への借金はできる限り返済してからローンを組むのが望ましいことには変わりありません。

Q4:パートでも残クレの審査は通る?

連帯保証人が必要など、素直に通ることは少ないです。パートタイムで働かれている方の場合、たとえ借入額に対する年収が十分であっても、返済年数の数年間安定して現職に従事できる可能性が正社員に比べ低くなるため審査は厳しくなります。また、パートは一般に扶養内勤務(年収98万円未満など)が多いため、単純に年収が足りずに審査落ちしたり金利が高騰したり連帯保証人を必要とするパターンがほとんどです。

コメント